Ist ihr Unternehmen bereit ?

E-Rechnungs Pflicht 2025

Inhaltsverzeichnis

- steufa

- 24. Mai, 2024

Abschied vom Papierkram!

Die E-Rechnung markiert den Beginn der digitalen Zukunft in der Rechnungsverarbeitung und verspricht Struktur, Effizienz und echte Einsparungen. In diesem Artikel erfährst du alles Wissenswerte über die elektronische Rechnung, um deine Buchhaltung zukunftsfähig zu machen. Sag tschüss zu zeitaufwendiger manueller Dateneingabe, verlorenen Rechnungen und langem Suchen. Die E-Rechnung ermöglicht automatisierte Verarbeitung und Archivierung deiner Rechnungen, damit du dich auf wesentlichere Aufgaben konzentrieren kannst.

Ab wann gilt die Verpflichtung zur E-Rechnung?

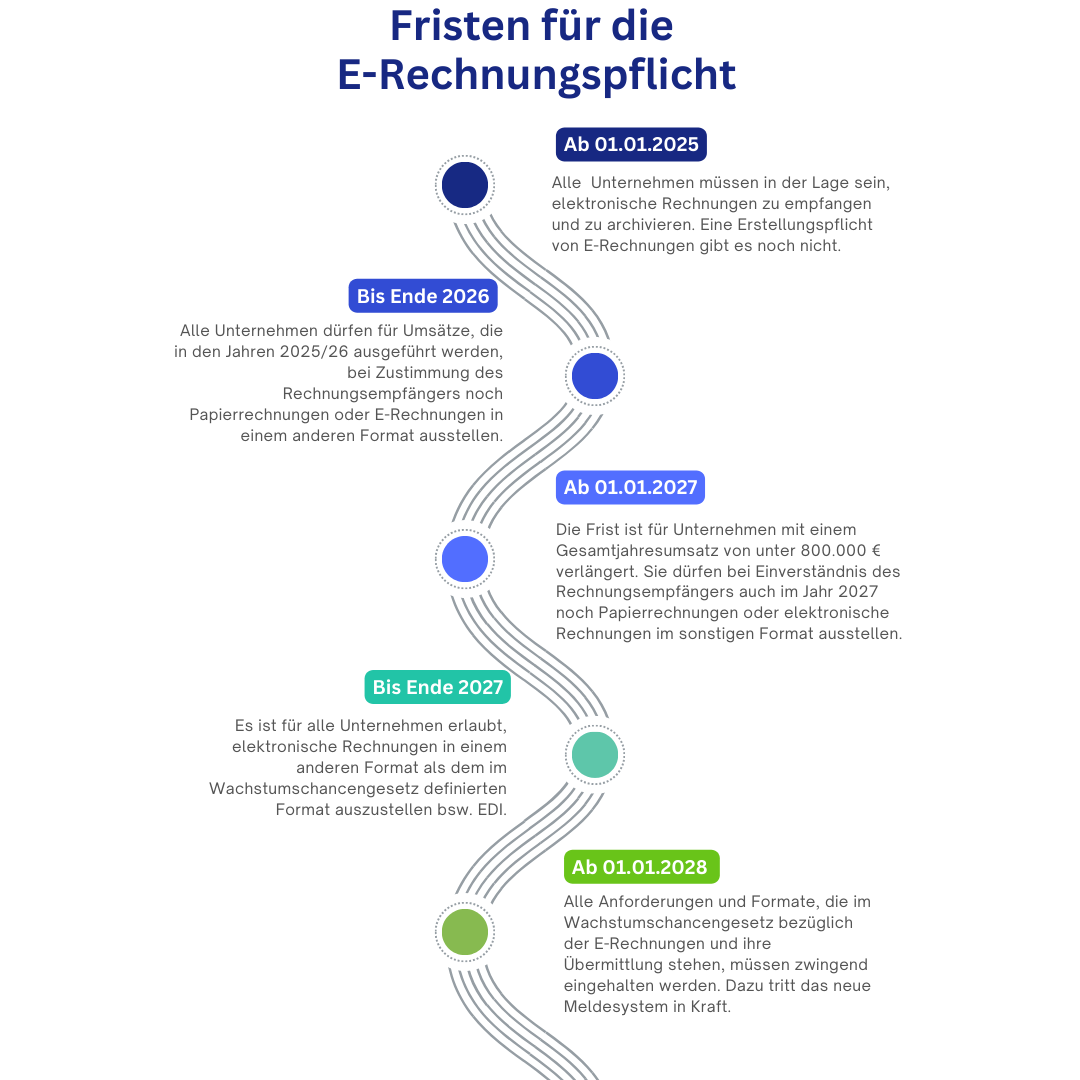

Die Verpflichtung zur E-Rechnung tritt am 1. Januar 2025 in Kraft. Grundlage hierfür ist die Umsetzung der EU-Richtlinie 2014/55/EU in nationales Recht. Diese Richtlinie verpflichtet alle EU-Mitgliedstaaten, die elektronische Rechnungsstellung in öffentlichen Auftragswesen (B2G) zu fördern und umzusetzen. In Deutschland wurde diese Richtlinie durch das E-Rechnungsgesetz (E-RechG) und die E-Rechnungsverordnung (E-RechV) in nationales Recht überführt.

Die Einführung der E-Rechnungspflicht für den B2B-Bereich ab 2025 basiert auf den erweiterten Plänen der Bundesregierung zur Digitalisierung des Wirtschaftsraums und der Verbesserung der steuerlichen Transparenz. Diese Erweiterung soll sicherstellen, dass auch im Geschäftsverkehr zwischen Unternehmen die Vorteile der elektronischen Rechnungsstellung genutzt werden.

Dabei ist wichtig zu betonen, dass ab dem 01.01.2025 zunächst nur eine Pflicht zum Empfang von E-Rechnungen besteht. Die Verpflichtung, E-Rechnungen zu versenden, beginnt zu einem späteren Zeitpunkt. Auf diese Weise haben Unternehmen ausreichend Zeit, ihre Systeme und Prozesse entsprechend anzupassen und schrittweise auf die neuen Anforderungen umzusteigen.

Was genau ist eine E-Rechnung?

Eine elektronische Rechnung ist eine Rechnung, die in einem elektronischen Format ausgestellt und empfangen wird (§ 14 Abs. 1 S. 8 UStG).

Im Gegensatz zur Papier- oder PDF-Rechnung erfordert die E-Rechnung keine manuellen Schritte, da der gesamte Rechnungsprozess vollständig automatisiert werden kann. Die E-Rechnung ermöglicht es Unternehmen, Rechnungsinformationen elektronisch zu übermitteln, automatisiert zu empfangen und in den jeweiligen Systemen der Empfänger weiterzuverarbeiten.

Im Unterschied zu anderen Rechnungsarten präsentiert die E-Rechnung ihre Inhalte in einem strukturierten und maschinenlesbaren Datensatz, was eine automatisierte Verarbeitung ermöglicht. Beim Versand wird die E-Rechnung auf der Seite des Absenders in einem geeigneten Format erstellt und entweder direkt an das IT-System des Empfängers gesendet oder in einem Kundenportal beziehungsweise über eine elektronische Schnittstelle bereitgestellt. In diesem Fall muss der Kunde die Rechnung selbst herunterladen. Danach kann die Rechnung ohne manuelle Eingriffe in das System übernommen und für die weitere Bearbeitung genutzt werden.

Wen betrifft die E-Rechnungspflicht?

Die Verpflichtung zur elektronischen Rechnungsstellung gilt ausschließlich für Geschäftstransaktionen zwischen Unternehmen (Business-to-Business, B2B) innerhalb Deutschlands. Sie kommt nur dann zur Anwendung, wenn beide Parteien – sowohl der Rechnungssteller als auch der Leistungsempfänger – in Deutschland ansässig sind. Als „ansässig“ gelten Unternehmen, die mindestens eines der folgenden Kriterien erfüllen:

- Firmensitz in Deutschland

- Geschäftsleitung in Deutschland

- Betriebsstätte in Deutschland

- Wohnsitz in Deutschland (bei Einzelunternehmern)

- Gewöhnlicher Aufenthalt in Deutschland

Diese Definition der Ansässigkeit richtet sich nach den Bestimmungen des Umsatzsteuergesetzes (UStG). Somit betrifft die E-Rechnungspflicht nicht grenzüberschreitende Transaktionen oder Geschäfte mit Privatpersonen (B2C), sondern konzentriert sich auf inländische Unternehmensbeziehungen.

Warum kommt die verpflichtende E-Rechnung für alle Unternehmen?

Vorbereitung auf das elektronische Meldesystem für die Umsatzsteuer

Die E-Rechnung ist der erste Schritt zur Umsetzung des geplanten elektronischen Meldesystems der EU im Rahmen der ViDA-Initiative (VAT in the Digital Age). Dieses System soll bis 2030 oder 2032 vollständig umgesetzt werden. Dieses System zielt darauf ab, die Steuerverwaltung zu digitalisieren und zu modernisieren. Mit der Einführung dieses Systems soll die Transparenz erhöht und die Effizienz der Steuererhebung verbessert werden. Die verpflichtende E-Rechnung ist ein wesentlicher Schritt, um dieses Ziel zu erreichen und Unternehmen auf die kommenden Änderungen vorzubereiten.

Digitalisierung und Vereinfachung von Geschäftsprozessen

Ein weiterer Grund für die Einführung der verpflichtenden E-Rechnung ist die Digitalisierung und Vereinfachung von Geschäftsprozessen. Durch die Nutzung elektronischer Rechnungen können Unternehmen ihre Prozesse effizienter und kostengünstiger gestalten. Manuelle Fehler werden reduziert, und die Verarbeitungsgeschwindigkeit erhöht sich erheblich. Dies führt zu einer insgesamt besseren und schnelleren Abwicklung von Transaktionen, was sowohl den Unternehmen als auch den Kunden zugutekommt.

Bekämpfung von Umsatzsteuerbetrug

Ein zentrales Ziel der Einführung der verpflichtenden E-Rechnung ist die wirksame Bekämpfung des Umsatzsteuerbetrugs in der EU. Digitale Prozesse erleichtern die Aufdeckung von Betrugsfällen erheblich, die bei herkömmlichen Papierrechnungen oft schwer zu erkennen sind. Durch die bessere Nachverfolgbarkeit und Transparenz elektronischer Rechnungen können Unregelmäßigkeiten schneller identifiziert und entsprechende Maßnahmen ergriffen werden. Dies trägt dazu bei, die Integrität des Steuersystems zu wahren und die staatlichen Einnahmen zu sichern.

Was wird sich ändern?

Gibt es Ausnahmen von der Verpflichtung?

- Kleinbetragsrechnungen bis 250 Euro brutto

- Fahrausweise

- Umsätze, die nach § 4 Nr. 8 bis 29 UStG steuerfrei sind

Diese Liste der Ausnahmen ist abschließend, was bedeutet, dass es keine weiteren Ausnahmen gibt. Die E-Rechnungspflicht gilt somit auch für Kleinunternehmer, pauschalierende Landwirte und Selbstständige. Bei Kleinbetragsrechnungen ist der Gesamtbetrag der Rechnung für die Ausnahme entscheidend; übersteigt der Betrag 250 Euro, ist eine E-Rechnung erforderlich. Liegt der Betrag unter 250 Euro, können Rechnungen weiterhin in Papierform oder als unstrukturierte elektronische Rechnungen ausgestellt werden. Diese Ausnahmen sollen sicherstellen, dass der Verwaltungsaufwand für kleine Beträge und spezielle Fälle nicht unverhältnismäßig hoch wird. Trotz dieser Ausnahmen wird empfohlen, die Vorteile der elektronischen Rechnungsstellung zu nutzen, da sie effizientere Arbeitsabläufe, kürzere Durchlaufzeiten und schnellere Rechnungsbegleichung ermöglichen kann.

Wie können Sie Ihr Unternehmen vorbereiten?

Die Einführung der E-Rechnungspflicht stellt die Unternehmen vor neue Herausforderungen, die durch eine sorgfältige Vorbereitung und Planung gemeistert werden können. Hier sind einige wichtige Schritte:

- Zunächst sollten sich Unternehmen umfassend über die Anforderungen und Fristen der E-Rechnungspflicht informieren. Frühzeitige Planung ist entscheidend, um Engpässe bei IT-Dienstleistern zu vermeiden. Es empfiehlt sich, ein Projektteam zu bilden und klare Verantwortlichkeiten festzulegen.

- Eine gründliche Prozessanalyse ist der nächste Schritt. Unternehmen sollten ihre bestehenden Rechnungsprozesse überprüfen und notwendige Änderungen identifizieren. Dabei muss auch die Übergangsphase berücksichtigt werden, in der sowohl strukturierte als auch Papier- oder PDF-Rechnungen verarbeitet werden müssen.

- Technische Voraussetzungen spielen eine zentrale Rolle. Unternehmen sollten eine E-Rechnungs-Software auswählen, die gesetzeskonform ist und mit den bestehenden Systemen kompatibel ist. Es kann notwendig sein, die IT-Infrastruktur anzupassen und Schnittstellen zu anderen Systemen einzurichten.

- Die Vorbereitung der Mitarbeiter ist ebenfalls wichtig. Unternehmen sollten Schulungen und Trainingsprogramme entwickeln, umfassendes Informationsmaterial bereitstellen und Ansprechpartner für Fragen benennen.

- Die Nutzung rechtskonformer Formate wie ZUGFeRD und XRechnung ist essenziell. Diese Formate entsprechen der europäischen Norm EN 16931 und gewährleisten die rechtliche Konformität.

- Datensicherheit muss gewährleistet sein. Unternehmen sollten Verschlüsselungstechnologien einsetzen, Sicherheitsrichtlinien für den Umgang mit E-Rechnungen erstellen und Datenschutzbestimmungen beachten.

- Die Umstellung auf E-Rechnung bietet eine gute Gelegenheit, die gesamte Digitalisierungsstrategie des Unternehmens zu optimieren. Es lohnt sich, angrenzende Prozesse zu überprüfen und ebenfalls zu digitalisieren.

- Externe Unterstützung kann wertvoll sein. Unternehmen sollten bei Bedarf IT-Dienstleister oder Experten konsultieren und von den Erfahrungen anderer Unternehmen profitieren.

- Eine Testphase ist sinnvoll, um die neuen Prozesse und Systeme unter realen Bedingungen zu testen. Ein Pilotprojekt mit ausgewählten Geschäftspartnern kann dabei helfen, mögliche Probleme frühzeitig zu erkennen und zu beheben.

- Schließlich sollten Unternehmen kontinuierliche Anpassungen vornehmen. Regelmäßige Überprüfungen der implementierten Lösungen und das Einholen von Feedback der Mitarbeiter und Geschäftspartner sind wichtig, um die Prozesse stetig zu verbessern.